Экономика 5 мар 2024 03:30 Андрей Кармышкин, «Эксперт»

Фото: Александр Миридонов/Коммерсантъ Темпы развития экономики любой страны, как и связанное с этим развитием качество жизни ее граждан, напрямую зависят от способности экономики привлекать или генерировать внутри себя инвестиции. Чем масштабнее, долгосрочнее и в целом сложнее инвестиционный проект, тем он рискованнее. И чем он рискованнее, тем меньше желание рыночных игроков брать на себя этот риск — как правило, у них есть менее рискованные альтернативы. Чтобы привлечь инвестиции от рыночных игроков, нужно нормализовать уровень риска до приемлемого уровня. Это задача для государственных организаций развития, прежде всего ВЭБ.РФ.

Базовым механизмом снижения рисков для кредиторов является их распределение между несколькими банками-участниками. Важно подчеркнуть: это распределение происходит на неконкурентной основе, что и позволяет привлечь в синдикат разных игроков, часто соревнующихся между собой, например, при предоставлении двусторонних кредитов. К основным характеристикам синдицированного кредитования в его современном виде (об истории регулирования синдицированного кредита и проектного финансирования читайте в нашей публикации) можно отнести:

единые условия взаимоотношений с заемщиком; единое обеспечение кредита; раздельные обязательства кредиторов; взаимодействие с заемщиком через кредитного управляющего; концепцию «большинства кредиторов» при принятии принципиальных решений.

Синдицированный кредит обладает преимуществами как для кредиторов, так и для заемщиков.

Кредиторам этот формат позволяет снизить кредитный риск не только за счет его распределения между первоначальными участниками синдиката, но и путем его передачи внешним игрокам на вторичном рынке. Финансируя только часть проекта, банк-кредитор может диверсифицировать свой кредитный портфель между разными проектами в разных отраслях и на разных территориях. А наличие в синдикате кредитного управляющего и управляющего залогом позволяет каждому банку-участнику частично сократить его операционные и административные затраты.

Заемщикам формат синдицированного кредитования позволяет прежде всего привлечь значительный объем средств для финансирования крупномасштабных проектов — получить сопоставимые средства от одного банка часто невозможно и в силу пруденциальных ограничений, регулирующих нормы достаточности капитала кредитных организаций, и в силу масштаба потребностей. Например, синдицированный кредит, выданный в 2019 году компании «Газпром переработка Благовещенск» на строительство Амурского газоперерабатывающего завода, составил 820 млрд руб., что неподъемно для любого российского банка в одиночку.

Кроме того, в таком формате у заемщика нет необходимости разделения активов для обеспечения нескольких двухсторонних кредитов. Как и кредиторам, формат позволяет заемщикам снизить транзакционные издержки и упростить администрирование.

Фото: Игорь Иванко/Коммерсантъ

Синдицированное кредитование: история в России

Российский рынок коммерческого синдицированного кредитования стал развиваться в 1990‑е годы с приходом на него иностранных игроков. «Иностранные банки умели с этим работать, — вспоминает зампред ВЭБ.РФ Юрий Корсун, — у них было много дешевой ликвидности, которую как капитал использовали два десятка наших крупнейших компаний. Иностранцы хотели работать с Россией, но боялись концентрации рисков, поэтому сделки были практически всегда синдикатами. Организацией занимались несколько топовых брендов, включая ABN Amro и Deutsche Bank, которые делали это по аналогии с рынком облигаций: принимаешь на себя риск, получаешь за это комиссию, потом распределяешь этот риск между другими банками — в некоторых синдикатах их число доходило до 70». Подобные синдикаты принято называть «широкими».

Сначала основными заемщиками были крупнейшие российские банки, а затем к ним присоединились сырьевые компании и предприятия ТЭКа. При этом кредиты выдавались преимущественно в валюте и на срок, не превышающий три-пять лет. Как правило, такие кредиты использовались для финансирования текущей операционной деятельности, приобретения активов, рефинансирования кредитов, предэкспортного финансирования — с обеспечением за пределами Российской Федерации.

ДЕТАЛИ

Первые среди равных

Считается, что первым российским банком, получившим синдицированный кредит, стал Мосбизнесбанк: в октябре 1995 года для него были организованы два таких кредита на общую сумму $42 млн. А первый синдицированный кредит, организованный российским банком для российского заемщика, был привлечен компанией АЛРОСА в 1998 году: организатором кредита на $25 млн выступил АКБ «Еврофинанс» — дочерний банк французского росзагранбанка BCEN-Eurobank.

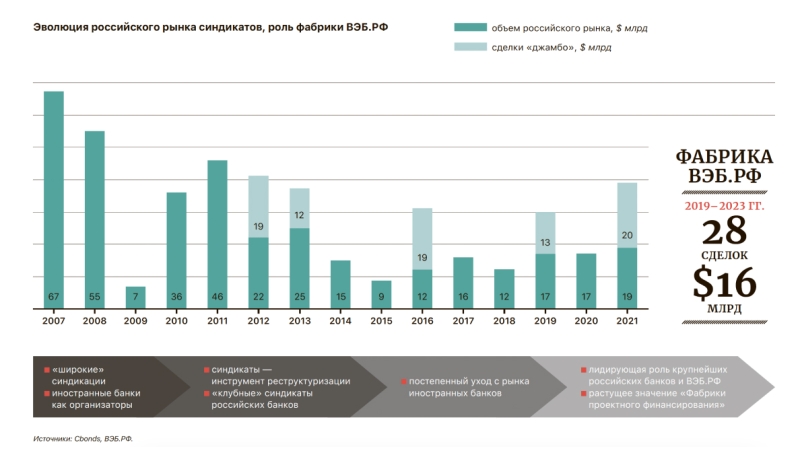

Поскольку синдицированное кредитование осуществлялось преимущественно зарубежными банками, бóльшую часть его истории в России можно проследить по кризисам — как глобальным, так и локальным. Достигнув уровня, по разным источникам, $9–10 млрд в 1997 году, в 1999 году — после кризиса 1998 года — общий объем синдицированных кредитов сократился до $230 млн. Затем он постепенно увеличивался и вышел на исторический максимум в 2007 году — $67 млрд. Но последовал мировой финансово-экономический кризис 2008 года, и за весь 2009 год удалось привлечь только $6,7 млрд.

Именно тогда у российской синдикации появилась новая функция — обеспечение реструктуризации задолженностей. «В кризис 2008 года государство решило поддержать оказавшиеся в сложном положении промышленные предприятия, применив механизм государственных гарантий, — вспоминает Дмитрий Губарев, тогда руководивший московским офисом юрфирмы Herbert Smith. — Все банки-кредиторы объединялись в один большой синдикат, где от 50% до 100% долга покрывалось госгарантией. В основном — 50%. Остальная часть обеспечивалась всеми активами, которые были у компаний-заемщиков. После чего начали закрывать бесконечные двусторонние сделки. Первой была сделка по реструктуризации задолженности Группы ГАЗ (участвовали 22 банка — „Эксперт“), затем Челябинского трубопрокатного завода — на $3 млрд в рублях…» К числу значимых сделок можно также отнести синдицированные кредиты, предоставленные АО «Рузхиммаш», концерну «Тракторные заводы», авиакомпании «ЮТэйр». «Это стало возможным не потому, что российским банкам нравился формат, а потому, что это было единственным экономически осмысленным действием при таких крупных реструктуризациях, — считает господин Корсун. — У заемщиков было по несколько кредиторов с разными условиями. Получалось, либо ты остаешься в своей позиции, никто не договаривается — и предприятию конец. Либо ты входишь в синдикат, получаешь такие же условия, не хуже, чем у всех остальных, да еще и 50% риска гарантируется государством. Это экономически подтолкнуло к тому, что банки, которые и слова „синдикация“ не слышали, познакомились с форматом».

Как показал первый опыт, очень сложные и масштабные проекты могут реализовываться при государственной поддержке в той или иной форме. Оказание поддержки инвестиционному процессу в стране — это мандат ВЭБ.РФ

Реструктуризации поддержали рынок, и в 2010–2013 годах его общий объем оставался более или менее стабильным: в диапазоне $36–46 млрд.

В 2014 году, после введения в отношении России санкционного режима, объем вновь упал. С рынка стали уходить зарубежные банки, которые постепенно начали замещать крупнейшие российские. Изменение состава участников привело и к изменению формата синдикатов: «широкие» уступили место «клубным». «Клубные» синдикаты изначально структурируются несколькими кредиторами — первоначальными участниками синдиката, которые, как правило, имеют сложившийся опыт взаимоотношений с заемщиком. Первоначальные кредиторы уже на этапе подготовки индикативных условий кредита (Term Sheet) определяют объем участия каждого банка в сделке и принимают на себя кредитный риск на равных для всех условиях (pari-passu) на весь срок кредитования. Перевод синдикаций в «клубный» формат способствовал наряду с замещением иностранных кредиторов российскими удлинению среднего срока синдицированного кредитования до семи-десяти лет.

Произошло и изменение в целеполагании использования синдицированных кредитов: они постепенно стали использоваться в проектном финансировании.

«Проектное финансирование — это инструмент, применяемый на микроуровне для финансирования инвестиционных проектов, а на макроуровне в части экономической политики — для достижения поставленных целей структурной политики, — считает председатель совета Ассоциации банков России, председатель Комитета Госдумы по финансовому рынку Анатолий Аксаков. — В широком плане о проектном финансировании в России стали говорить последние десять лет, после 2014 года. До этого страна восстанавливала бюджетную стабильность, боролась с последствиями мирового кризиса 2007–2008 годов, а задача привлечения инвестиций, учитывая состояние финансового рынка, на котором отсутствовали длинные деньги, во многом решалась с участием иностранных средств. Санкции 2014 года показали уязвимость к привлечению за рубежом долгосрочного капитала, а также выявили необходимость проведения структурной работы, направленной на обеспечение продовольственной и иной безопасности страны. Эта структурная работа требует инвестиций».

Фото: ВЭБ.РФ

Председатель ВЭБ.РФ Игорь Шувалов:

«Российская финансовая система за короткое время проделала огромный путь. Фактически „с нуля“ мы вырастили компетенции в сфере проектного финансирования. На базе ВЭБа запустили „Фабрику проектного финансирования“. Это во многом уникальный механизм смешанного финансирования, объединяющий в единой проектной логике публичный и частный интерес.

Параллельно с запуском „Фабрики“ сам ВЭБ проделал большую внутреннюю эволюцию. Мы стали работать так, чтобы дополнять компетенции коммерческих банков. Наши команды говорят теперь на одном проектном языке с крупными коммерческими банками. У нас за плечами десятки проектов, благодаря которым российская экономика становится мощнее, продуктивнее, конкурентоспособнее.

В новом экономическом цикле особенно важно совершенствовать механизмы проектного финансирования и эффективно использовать капитал банка развития и ресурсные возможности коммерческих банков. Это позволит запустить новые проекты, в том числе направленные на обеспечение технологического суверенитета России, и проекты, направленные на повышение качества жизни людей в городах».

Проектное финансирование: характеристики

В мировой практике понятие проектного финансирования чаще всего раскрывается как финансирование под проект, то есть под будущий результат проекта.

Совокупность основных характеристик проектного финансирования выглядит так:

капиталоемкость; источник возврата кредитных средств — денежные потоки от реализации проекта; объект вложения средств — создание инфраструктурных, промышленных или иных коммерческих объектов (инвестиционные проекты); получатель средств — как правило, специальная проектная компания; высокое кредитное плечо (соотношение привлеченных и собственных средств), высокий уровень долговой нагрузки; длительный срок окупаемости.

Из описания проектного финансирования видно, что это очень рискованное предприятие, поскольку в финансировании нуждается очень сложный проект: масштабный, долгосрочный, капиталоемкий, да еще и реализующийся только что созданной специальной компанией. И поскольку проектное финансирование всегда связано с повышенным риском, выше и потребность использования в его рамках синдицированного кредитования. «То, что сделка проектного финансирования чаще всего обернется синдикатом, — это данность, — констатирует Юрий Корсун. — Они объединены через идею: проектное финансирование — повышенный риск, а синдикат — способ разделения этого риска».

ПЕРВЫЕ ПРОЕКТНЫЕ

Коммерческое проектное финансирование

Еще в 1990‑е Россия участвовала в проектах, имеющих те или иные черты проектного финансирования, в частности «Морском старте» и «Голубом потоке». Но эти проекты носили почти межгосударственный характер. Одним из первых внутрироссийских примеров стал проект строительства «Восточного выезда» из Уфы, реализуемый с 2017 года Башкирской концессионной компанией, — сложный комплекс дорожных сооружений, состоящий из тоннеля, моста через р. Уфу, участка дороги до федеральной трассы М-5 «Урал», а также пункта взимания платы. Инвестиционный бюджет — 40 млрд руб. Готовится к запуску в I квартале 2024 г.

Долгосрочные проекты требуют длинных денег. В мире проектное финансирование строится на том, что ликвидность для таких проектов поступает из длинных источников: различных фондов, включая пенсионные и хедж-фонды. В России же бóльшая часть проектной нагрузки ложится на банки. А банки — уже и в России, и в мире — являются объектом очень серьезного регулирования. Все центральные банки предъявляют дополнительные требования к капиталу и используют повышенные нормы резервирования при выделении длинных денег в рискованные проекты в целом и при проектном финансировании в частности. Получается, что банкам гораздо выгоднее заниматься обслуживанием краткосрочных торговых операций, нежели выдавать долгосрочные инвестиционные кредиты, просто потому, что для такого рода деятельности требуется куда большее потребление капитала.

Кроме того, задача банка, который потенциально готов был бы стать участником проектного финансирования, осложняется тем, что для этого он должен обладать специальной экспертизой. Проектное финансирование требует анализа будущих денежных потоков на длительную перспективу. «Мало посмотреть на текущую отчетность и сделать прогноз на следующий год, — утверждает господин Корсун. — Необходимо обладать экспертизой по оценке и анализу будущих потоков создаваемого в рамках проекта предприятия (как в период строительства, так и в период эксплуатации). Это определенная квалификация с точки зрения структурирования таких сделок».

Отсутствие небанковской ликвидности, большие риски, связанные с осуществлением сложных долгосрочных проектов, и особенности банковского регулирования сильно сдерживали развитие проектного финансирования в России.

По крайней мере так было до создания «Фабрики проектного финансирования» и изменений в регуляторике.

Против провала рынка

Как показал первый опыт, очень сложные и масштабные проекты могут реализовываться при государственной поддержке в той или иной форме. Оказание поддержки инвестиционному процессу в стране — это мандат ВЭБ.РФ.

БУКВА ЗАКОНА

Из Федерального закона «О государственной корпорации развития «ВЭБ.РФ»

«ВЭБ.РФ действует в целях… создания условий для устойчивого экономического роста, повышения эффективности инвестиционной деятельности, привлечения частных инвестиций в реализацию проектов на территории Российской Федерации и их защиты, расширения инвестирования средств в национальную экономику посредством реализации проектов в Российской Федерации и за рубежом…»

Серьезнейшим риском, сдерживавшим участие банков в долгосрочных проектах, был риск инфляционных колебаний и связанного с ними изменения процентной ставки.

«Когда я работал министром экономического развития, одной из ключевых задач было увеличение инвестиционной активности, — рассказывает помощник президента России Максим Орешкин. — Подробно проанализировав источники, механизмы финансирования инвестиционных проектов, мы пришли к пониманию того, что бизнес, в частности, боится рисков увеличения процентных ставок, всплесков инфляции и так далее. Учитывая, что к тому времени Россия перешла к инфляционному таргетированию, на уровне правительства и ЦБ сложилось четкое понимание того, что таких всплесков не будет, макроэкономическая политика будет выстроена таким образом, что сможет это компенсировать. А это означает, что государство готово риск всплесков инфляции взять на себя и можно предложить бизнесу очень выгодные условия. Причем в большинстве случаев такой механизм не предполагает финансирования государством — несколько лет подряд расходы на „Фабрику проектного финансирования“ были нулевыми.

Проектное финансирование — это инструмент, применяемый на микроуровне для финансирования инвестиционных проектов, а на макроуровне в части экономической политики — для достижения поставленных целей структурной политики

Банки боялись этих всплесков, поэтому не давали долгосрочных кредитов, а если давали, то закладывали очень высокие процентные ставки. Когда мы сказали банкам, что забираем с них этот риск, банки охотнее стали кредитовать, снижая ставки на гораздо бóльшую величину, чем предполагал реальный уровень риска».

Господин Орешкин объясняет этот эффект не столько рациональными, сколько эмоциональными ожиданиями участников рынка: «В качестве примера возьмем события 2014–2015 годов. Кризис, ставка ЦБ высокая, 17%, банки ожидают, что ставка будет и дальше повышаться. Проводим встречу с банками — участниками рынка ОФЗ, и коллеги говорят: „Мы не готовы покупать длинные ОФЗ по 15% годовых, потому что сейчас ставка 17%, потом будет 20%, 25%…“ В итоге мы говорим им: „Хорошо, давайте перейдем к плавающей ставке“. Все с радостью соглашаются. Проходит несколько лет, и ставка ЦБ падает до 4,5%. То есть банки, которые могли тогда занимать под 15% годовых на десять лет, с радостью побежали за плавающей ставкой 17%, потому что так оценивали систему рисков. Когда государство понимает, что рынок неправильно оценивает риски, оно может своими инструментами эти провалы рынка покрывать».

Из сказанного следует, что «Фабрика проектного финансирования» была создана, чтобы закрыть такой провал рынка — нежелание банков брать на себя процентный риск в долгосрочном периоде. Созданный механизм дал банкам уверенность в стабильности условий для долгосрочных проектов.

Механизм Фабрики

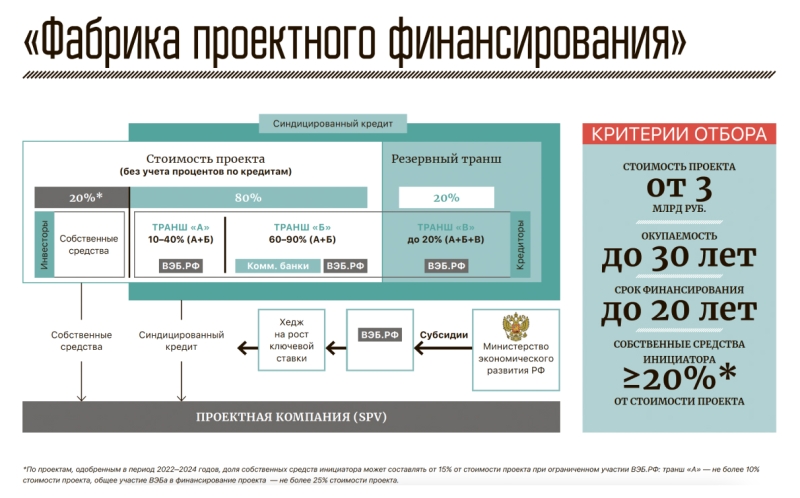

Для того чтобы попасть в Фабрику, проект должен отвечать ряду критериев. Во-первых, он должен восприниматься как действительно важный с точки зрения 26 отраслевых приоритетов деятельности ВЭБ.РФ. Во-вторых, он должен укладываться в формальные параметры: общая стоимость не менее 3 млрд руб., не менее 20% от стоимости проекта должен предоставить его инициатор. И в‑третьих, для финансирования проекта должен быть создан кредитный синдикат. Финансирование в рамках Фабрики структурируется в три транша:

транш «А» — обязательный транш, предоставляемый именно ВЭБом; транш «Б» — основной, предоставляемый преимущественно коммерческими банками; транш «В» — резервный, также предоставляемый ВЭБ.РФ.

И обязательность синдиката, и представленное структурирование финансирования отражают философию Фабрики как инструмента развития: поддержка коммерческих банков и отсутствие конкуренции с ними. «Мы даем банкам возможность выдавать основную ликвидность, не забираем у них сделки, а, наоборот, даем им новый бизнес, в котором основная ликвидность приходит от них, — объясняет Юрий Корсун. — Наша задача — забрать именно такой объем риска, который позволит банкам реализовывать сделки, просто невозможные в противном случае».

Во-первых, ВЭБ.РФ предоставляет деньги в рамках транша «А», для которого используются специальные источники, включая средства ФНБ, позволяющие немного снизить ставку ВЭБа. При этом транш «Б» от коммерческих банков идет по рыночной стоимости. Во-вторых, резервный транш «В» выдается для выплаты процентов на инвестфазе либо на увеличение стоимости проекта в ходе его реализации. И поэтому он дороже предыдущих. В-третьих, это хеджирование процентной ставки по всем траншам синдицированного кредита. Это позволяет коммерческим банкам получить полную плавающую ставку, а заемщик получает преимущества от снижения ключевой ставки. Без этого — фиксирования основных условий кредитования — проектное финансирование невозможно.

Максим Решетников, министр экономического развития: «Увеличение лимитов процентного риска — совместная задача правительства и ВЭБа, который должен более интенсивно работать с банками, находить больше проектов, особенно технологичных. Сейчас в портфеле Фабрики находятся в основном крупные проекты, что понятно, поскольку мы можем эффективно поставлять ресурсы на мировой рынок и должны это делать. Но нужно стремиться к тому, чтобы делать это на базе собственных технологий, машин, оборудования. Эта задача решается в рамках таксономии технологического суверенитета, для проектов которой Центробанк сделал специальное регулирование, а ВЭБ является, по сути, их консолидатором.

За последние два года очень многие банки создали свои подразделения проектного финансирования, стали активнее работать. Система работает, хотелось бы масштабировать эту работу».

Оценка промышленников

Первым клиентом Фабрики стала компания «КуйбышевАзот», которая вошла в «фабричную» программу еще в тот момент, когда инфляция устойчиво держалась на низком уровне. «На момент начала взаимодействия с „Фабрикой проектного финансирования“ ее ключевым преимуществом было наличие инструмента хеджирования риска роста процентной ставки, — говорит гендиректор ПАО „КуйбышевАзот“ Александр Герасименко. — Он позволяет кредиторам субсидировать рост ключевой ставки ЦБ РФ, что снижает процентные расходы в рамках проекта и дает возможность стабилизировать денежные потоки на всем протяжении срока действия кредитного соглашения. А в настоящих условиях Фабрика остается практически единственным доступным инструментом безрегрессного проектного финансирования с возможностью хеджирования процентных ставок. Еще одним плюсом работы в рамках Фабрики является требование о создании синдиката кредиторов, что может несколько затруднить процесс взаимодействия, но при этом дает возможность кредиторам разделить риски, снизить стоимость кредитных ресурсов и сделать их прогнозируемыми. У нас есть планы использовать механизм Фабрики и при реализации будущих инвестиционных проектов».

ДЕТАЛИ

Промежуточные итоги

ПАО «КуйбышевАзот» уже реализовало проект «Строительство производства серной кислоты марки „К“ и улучшенного олеума». Общий объем инвестиций составил 8,6 млрд руб., из которых 4,7 млрд руб. привлечены в рамках Фабрики. В процессе реализации находится проект «Строительство комплекса по производству азотной кислоты и раствора аммиачной селитры» с общим бюджетом 18,3 млрд руб., в том числе 15,2 млрд руб. планируется привлечь в рамках Фабрики.

Первой инфраструктурной компанией в Фабрике стала Башкирская концессионная компания, строящая «Восточный выезд» из г. Уфы. «Мы рассматривали различные варианты финансирования, но бизнес-опыт и хорошо поставленный риск-менеджмент способствовали именно этому выбору, — говорит Александр Гостев, финансовый директор БКК. — Особенностью проекта является концессионный договор с субъектом РФ, Республикой Башкортостан, и, соответственно, наличие сложного прямого соглашения между нами, старшими кредиторами и концедентом. При этом и наш концедент по своей природе очень требователен, и банки-кредиторы — только перечень различных ковенантов содержит более 300 позиций. Но в сотрудничестве мы преодолели все сложности. А полученный опыт можно использовать для совершенствования договора синдицированного кредита — в сторону большей гибкости: при изменении внешних обстоятельств их необходимо оперативно имплементировать в договор».

Еще один пример масштабного проекта — создание крупного горнорудного кластера в Норильском промышленном районе, реализуемый компанией «Русская платина». Общий объем капиталовложений в этот проект составляет 540 млрд руб. При этом также используется широкая гамма «фабричных» возможностей. «Благодаря разработанным механизмам Фабрика обеспечила хеджирование процентных рисков путем фиксирования максимального размера ключевой ставки за счет субсидии из бюджета, — говорится в ответе компании на запрос „Эксперта“. — Так, на момент фиксирования ключевая ставка составляла 7,5%, уже за период использования механизма ее размер поднимался до 20%, а на текущий момент составляет 16%, что в условиях отсутствия хеджирования негативно сказалось бы на реализации проекта. Также Фабрика обеспечивает финансирование процентов из транша „В“ на инвестиционной стадии проекта. Именно эта возможность капитализации процентных расходов способствовала обеспечению стабильного финансирования проекта собственными средствами. Кроме того, механизм Фабрики подразумевает резервное финансирование для покрытия дополнительных затрат в случае возможного увеличения бюджета проекта».

Фото: Дмитрий Астахов/ POOL/ТАСС

О планах создать механизм проектного финансирования президент РФ Владимир Путин впервые заявил на Петербургском экономическом форуме в июне 2017 года:

«Нужно поставить на прочную системную основу механизм проектного финансирования, минимизировать риски для инвесторов на всех стадиях: от подготовки проектов до их реализации».

Обращаясь к Федеральному собранию в апреле 2021 года, президент заявил:

«Мы консолидировали институты развития на базе ВЭБа. Их задача — снижать риски для вложения частных капиталов, помогать в создании новых рынков и инвестиционных механизмов, как это происходит в рамках уже действующей так называемой „Фабрики проектного финансирования“».

В июле 2022 года президент поручил правительству «предоставить государственной корпорации развития ВЭБ.РФ не менее 120 миллиардов рублей за счет средств Фонда национального благосостояния на финансирование проектов, реализуемых в рамках программы „Фабрика проектного финансирования“».

Выступая на ПМЭФ‑2023, Владимир Путин констатировал: «Уже работает „Фабрика проектного финансирования“. С ее помощью реализуются 26 проектов общей стоимостью 1,8 триллиона рублей. Среди них строительство горно-металлургического комбината в Забайкалье, угольный порт в Приморье, заводы по производству удобрений на северо-западе и Дальнем Востоке, строительство и модернизация аэропортов и объектов энергетики. Одобрены еще семь проектов на сумму 345 миллиардов рублей. Словом, это инструменты, нужные бизнесу, востребованные. Я предлагаю эти инструменты… нацеленные на кредитование проектов по укреплению технологического суверенитета России, безусловно, совершенствовать дальше и укреплять. Перечень оценки таких проектов был утвержден уже Правительством.

Также запустим для таких проектов программу „зонтичных“ поручительств ВЭБа в объеме до 200 миллиардов рублей. По прогнозу, это позволит снизить ставку по инвестиционным кредитам примерно на полтора процентных пункта. Порядок такой: если проект проходит отбор Фабрики и банков-кредиторов, он автоматически получает поручительство ВЭБа — до половины стоимости проекта».

Фабрика как платформа

Возможности Фабрики выходят за рамки хеджирования риска. «Вторая история — роль институтов развития, ВЭБ.РФ как объединяющего элемента, платформы, позволяющей собирать на ней финансирование крупных проектов, — добавляет Максим Орешкин. — В том числе с акционерным и мезонинным участием с его стороны. Участие государства в таком финансировании через механизмы институтов развития придает остальным участникам дополнительную уверенность в том, что они идут в правильную сделку».

Фото: Сергей Бобылев/ТАСС

Принцип акционерного участия, в частности, реализован в используемом Фабрикой механизме, который получил название «Фонд акционерного капитала». Сама идея возникла у коммерческих банков, которые столкнулись с тем, что у инициаторов некоторых перспективных проектов не хватает собственных средств, в частности, для соблюдения «фабричного» требования по финансированию инициатором 20%. «Капитал всегда субординирован старшему долгу, — объясняет господин Корсун. — По требованию кредиторов сначала выплачиваются кредитные деньги, и только потом акционер имеет право возвращать то, что он вложил в капитал. Поэтому такие операции сильно ограничиваются нормативами ЦБ. В обсуждении с банками нашли решение: две трети ликвидности в такой фонд дают банки, одну треть — ВЭБ, но основной риск по номиналу принимает на себя ВЭБ: внутри структуры существует опцион, который по экономическому смыслу выполняет роль гарантии. По сути, мы выступили как классический институт развития, от имени государства взяв на себя риски банков, а ЦБ смог снизить требования до приемлемого уровня в 20%».

«Платформенная» функция Фабрики проявляется и в том, что ее инструменты могут органично дополняться другими элементами государственной поддержки, включая Корпоративные программы повышения конкурентоспособности, реализуемые Российским экспортным центром, а также Систему финансирования проектов технологического суверенитета и структурной адаптации экономики с соответствующей таксономией.

Перспективы

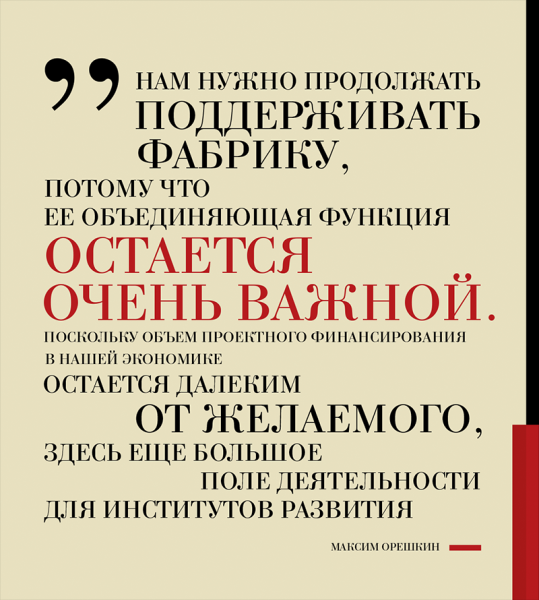

Все опрошенные нами эксперты сходятся в том, что институциональная работа «Фабрики проектного финансирования» важна, иногда не имеет альтернативы и должна продолжаться.

«Нам нужно продолжать поддерживать Фабрику, потому что ее объединяющая функция остается очень важной, — считает господин Орешкин. — Поскольку объем проектного финансирования в нашей экономике остается далеким от желаемого, здесь еще большое поле деятельности для институтов развития».

С ним вполне согласен Александр Герасименко: «Крайне важно, чтобы инструменты проектного финансирования работали постоянно вне зависимости от внешней или внутренней ситуации. Необходимо понимать, что это фундамент долгосрочного развития в первую очередь реального сектора экономики, который лежит в основе развития многих других отраслей и секторов, и нельзя им жертвовать для решения проблем в моменте. Ограничения инструментов Фабрики, которые появляются в процессе работы, оперативно обсуждаются, постоянно ведется координация позиций участников, и механизмы совершенствуются. Результат налицо: ежегодно в постановление, регулирующее деятельность механизма Фабрики, вносятся изменения, направленные на улучшение условий и расширение возможностей программы».